第一章の最後です。年金を勉強します。こちらは皆さんも今後関係してくるのでFP関係なく見ておくと役に立つと思います。

公的年金制度

年金制度には公的年金(国民年金・厚生年金・共済年金)と私的年金(企業年金・iDeCo等)があります。

公的年金制度

20歳以上60歳未満の人すべて国民年金(基礎年金制度)に加入しなければなりません。

会社員は国民年金に加えて厚生年金(被用者年金制度)に加入します。いわゆる2階建てです。

さらに企業年金もある場合は3階建ての構造になります。

| 3階 | 企業年金 会社によって | |

| 2階 | 厚生年金 第2号被保険者 | 公的年金 |

| 1階 | 国民年金 第1号・第2号・第3号被保険者 | 公的年金 |

国民年金の被保険者

| 第1号被保険者 | 第2号被保険者 | 第3号被保険者 | |

| 対象者 | 20歳以上60歳未満で 第2・第3号以外の人 | 厚生年金保険の加入者 | 20歳以上60歳未満で 第2号の被扶養配偶者 |

実際細かい要件がありますが、この表だけ覚えれば大丈夫です。

自営業等会社員でない方は第1号、会社員は第2号、その奥さんは第3号、こんな感じで覚えましょう。

会社員の方が退職した場合、第1号被保険者になるわけですが、種別変更の手続きが必要(第2号⇒第1号)になります。同時に扶養されていた配偶者も種別変更の手続きが必要(第3号⇒第1号)になります。

そして、国民年金保険料は翌月末日までに納めることになります。

第3号被保険者になるための要件は、扶養されていなければならないので年収130万円未満で調整してください。被保険者と同居の場合は年収が被保険者の年収の半分未満が要件です。

国民年金の保険料

2022年度の保険料は16590円/月です。(基本的に毎年変わる数値はテストに出ません)

- 納付期間:第1号被保険者となった月の翌月末日

- 納付方法:口座振替、現金、Pay-easy、クレジットカード

- 割引制度:前納(最大2年分)、早割(1か月早く納付)などがあります。

- 滞納と後納:過去2年分の後納が可能

- 任意加入:60歳以降65歳になるまで国民年金に任意加入できる。受給資格期間を満たしていない場合は70歳まで加入できる。

保険料の免除と猶予

第1号被保険者で保険料の免除や猶予があります。

- 法廷免除:障害年金受給者や生活保護受給者などに対する制度で、全額免除される。

- 申請免除:所得が一定以下で保険料の納付が困難な場合などは、申請により4分の1~全額が免除される。

- 納付猶予制度:20歳以上50歳未満で本人・配偶者の所得が一定以下の場合に、保険料の納付が猶予されます。

- 学生納付特例制度:20歳以上の学生で本人の所得が一定以下の場合に、保険料納付が猶予される。

- 産前産後期間免除期間:出産予定日または出産日の月の前月から4か月間の国民年金保険料が免除される。この期間は、保険料納付済期間に算入される。

学生納付特例制度のポイント

条件:第1号被保険者で、本人の前年の所得が一定以下

追納:納付が猶予された保険料は、所定の手続きにより10年前まで遡って納付(追納)することができる。

追納が無い場合:保険料を追納しなかった場合、納付が猶予された期間は、

- 老齢基礎年金の受給資格期間には算入される

- 老齢基礎年金の年金額には算入されない(計算の基礎となる期間)

厚生年金保険の概要

厚生年金・健康保険は、労働時間・労働時間・労働日数が常時雇用者の4分の3以上なら、パート・アルバイトを問わず加入対象です。保険料は標準報酬月額×保険料率で計算され、保険料率は18.3%です。

第3号被保険者の主婦・主夫が勤め先の厚生年金制度などに加入した場合は、第2号被保険者となります。届け出は事業所で行うので自分で届け出を行う必要はありません。

保険料は事業主と被保険者が労使折半(半分づつ)で負担します。

老齢基礎年金

概要i

- 老齢給付:65歳から給付される年金です。国民年金の給付は老齢基礎年金です。会社員は厚生年金にも加入しているので老齢厚生年金も受給できます。 年金の受給には、年金請求という手続きが必要になります。年金は翌月から2か月に1回給付されます。

- 障害給付:障害の状態になったときに給付されます。障害基礎年金と言います。 会社員は厚生年金にも加入しているので障害厚生年金も給付されます。

- 遺族給付:遺族に給付される年金です。遺族基礎年金と言います。会社員は遺族厚生年金もあります。

受給資格期間

受給資格期間が10年以上の人が65歳になったときから支給されます。本人が国民年金を保険料を納付しない第3号被保険者だった期間でも、納付済期間にカウントされます。

受給資格期間の計算

保険料納付済期間:第1号~第3号被保険者として保険料を納付した期間

+

保険料免除期間:第1号被保険者で保険料を免除されていた期間

+

合算対象期間(カラ期間):受給資格期間には入るが年金額の計算には入らない

※ 保険料免除期間=法廷免除と申請免除の期間

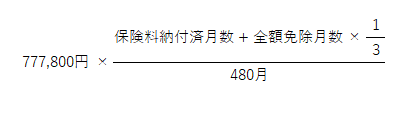

老齢基礎年金の年金額計算

老齢基礎年金の保険料納付済月数が480月(40年)を満たしていれば、年金額は満額の777,800円(令和4年度=月額64,816円)になります。納付期間が480月に満たない場合は下記の計算式になります。

この計算は割と出やすいです。年金額は指定の年金額で計算しましょう。

繰上げ需給と繰下げ需給

老齢基礎年金は65歳から受給できます。しかし、早めることや遅くすることもできます。

- 繰上げ需給:60歳~64歳の間で受給を開始することができます。ただし「繰上げ月数×0.4%」減額(最大24%)されます。老齢厚生年金も一緒に繰り上げしなくてはなりません。

- 繰下げ需給:66歳~75歳に受給を開始することです。(最近70歳⇒75歳に変更されました)そして、「繰下げ月数×0.7%」増額(最大84%)されます。繰下げに関しては老齢厚生年金と別々に設定できます。合わせる必要はありません。

| 60~64歳 | 65歳 | 66~75歳 |

| 月数×0.4%減額 最大60月×0.4=24% | 基本 | 月数×0.7%増額 最大120月×0.7=84% |

付加年金

付加年金は第1号被保険者だけの制度です。国民年金保険料に上乗せして、月額400円を納付すると、付加年金納付月数×200円が老齢基礎年金に増額されます。ただし、国民年金基金の加入者は付加年金を利用できません。

400円納付で200円増額と覚えましょう。

老齢厚生年金

65歳から老齢厚生年金は老齢基礎年金に加えて支給されます。それ自体は難しいものでは無いのですが、以前は60歳から支給されていた為、つじつまを合わせる為にとてもややこしくなっています。

そのややこしいやつが60歳から64歳まで支給される特別支給の老齢基礎年金です。

| 60~65歳 | 65~死亡時 | |

| 特別支給の 老齢厚生年金 | 老齢厚生年金 | |

| 支給時期 | 60歳~64歳まで支給 | 65歳~死亡まで支給 |

| 受給資格 | 厚生年金加入期間 1年以上 | 厚生年金加入期間 1か月以上 |

特別支給の老齢厚生年金

加入期間によって計算される定額部分と、平均標準報酬額によって計算される報酬比例部分の2つから構成されます。

となっていますが・・・正直割に合わないので覚えなくても良いです。。。

覚えるとするならば、男性は1961年4月2日以降、女性は1966年4月2日以降の生まれから、特別支給の老齢厚生年金はなくなります。すなわち上記以前に生まれた人の特別措置です。

ちなみに同年4月1日以前で男性1959年4月2日(女性1964年4月2日)までに生まれた人は64歳から支給されます。

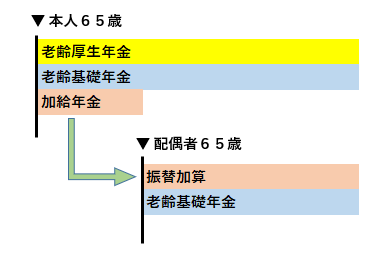

加給年金と振替加算

加給年金は扶養手当みたいなもので、厚生年金加入期間が20年以上ある加入者に、生計を維持されている65歳未満の配偶者または子がいると給付されます。

加給年金は65歳以降の老齢厚生年金の支給開始時に、加入者本人の老齢基礎年金に支給されます。

配偶者が65歳になって老齢基礎年金が支給されるようになると、加給年金は終わり、配偶者の老齢基礎年金に振替加算が給付されます。振替加算額は老齢基礎年金の加入者である配偶者の生年月日に応じた額となります。

この説明だけだと超絶わかりにくいですね。表だと少しはマシでしょうか。

在職老齢年金

在職老齢年金は60歳以降も企業で働いている人の老齢厚生年金のことです。

60歳以上65歳未満の被保険者では、総報酬月額相当額と年金の基礎月額の合計額が47万円を超えると、老齢厚生年金額の一部または全部が支給停止となります。

障害給付

障害基礎年金

国民年金の被保険者が障害者となった場合に支給されます。

受給要件

- 初診日に国民年金の被保険者であること。

- 初診日前日において、前々月までの被保険者期間のうち「保険料納付済期間+保険料免除期間」が3分の2以上あること。あるいは初診日に65歳未満で、前々月までの1年間に保険料の未納が無いこと。

- 障害認定日に障害等級1級か2級に該当すること。

年金額

扶養している子がいると、年金受給額に加算がある。

- 2級=777,800円+子の加算額

- 1級=777,800円×1.25倍+子の加算額

※ 子の加算額=2人まで 1人につき223,800円 3人目以降は1人につき74,600円

障害厚生年金

障害厚生年金と同じ受給要件です。そしてテストでも見かけませんので読み流してください。

障害厚生年金の年金額

| 3級 | 老齢厚生年金の報酬比例部分と同額 (障害基礎年金は支給されない) |

| 2級 | 報酬比例部分+配偶者の加給年金額 |

| 1級 | 報酬比例部分×1.25倍+配偶者の加給年金額 |

| 障害手当金 | 障害の状態が3級よりも軽い場合、報酬比例部分の2倍の額を一時金として支給 |

老齢基礎年金も老齢厚生年金も、障害認定日に障害等級に該当することが受給要件です。

障害認定日=障害の原因となった傷病の初診日から起算して1年6か月を経過した日を言います。

1年6か月以内に傷病が治った場合には、傷病が治って障害が残った日が障害認定日となります。

遺族給付

遺族基礎年金

遺族基礎年金は国民年金の被保険者が死亡した場合に子のある配偶者、または子に支給されます。

| 支給要件 | 1. 国民年金の被保険者または受給資格期間が25年以上で、国民年金の被保険者期間のうち 保険料納付済期間(免除期間を含む)が3分の2以上あった者が死亡。 2. 65歳未満で死亡日の前々月までの1年間に保険料の滞納がない者が死亡。 |

| 対象者 | 死亡した者に生計を維持されていた、子のある配偶者、または子。 配偶者(親)と子が生計同一の場合は配偶者が受給。生計同一でない場合は子が受給。 子の要件 1. 18歳到達年度の末日(3月31日)までの子 2. 20歳未満で障害等級1級、2級該当者 ただし、条件を満たす妻や子が結婚したり、子が養子になった場合は受給資格を失う。 受給者の年収が850万円未満であることが必要 |

| 年金額 | 777,800円+子の加算額 子の加算額は第1子と第2子が各223,800円 3人目以降は1人につき74,600円 |

寡婦年金と死亡一時金

遺族への給付に、寡婦年金 と 死亡一時金 どちらかを受給することができます。

●寡婦年金:夫が死亡した妻に支給

国民年金の第1号被保険者としての「保険料納付済期間+保険料免除期間」が10年以上ある夫が、年金を受け取らずに死亡した場合、10年以上婚姻関係(事実婚を含む)があった妻に60歳から65歳に達するまで支給される。ただし、受給者の年収が850万円未満であること。

●死亡一時金:遺族基礎年金を受給できない遺族に支給

国民年金の第1号被保険者としての「保険料納付済期間+保険料免除期間」が36月(3年)以上ある者が年金を受給しないで死亡したとき、子のない妻など遺族が遺族基礎年金を受給できない場合に支給される。

まとめ

- 遺族基礎年金は「子のある配偶者」または子。とあるように子供が成人するまでに貰えるもの

- 寡婦年金は子供は関係なく妻に5年間支給されます

- 死亡一時金は寡婦年金とどちらか選べます。寡婦年金の方が合計受給額が多いと言われています。

遺族厚生年金

厚生年金加入者が死亡した時、要件を満たしていれば支給されます。

遺族基礎年金に上乗せされて支給され、遺族厚生年金は子供のいない配偶者にも支給されます。

| 支給要件 | 1. 被保険者が死亡または被保険者期間中の傷病がもとで初診日から5年以内に死亡。 死亡日の前日において保険料納付済期間(免除期間を含む)国民年金加入期間の3分の2以上で あること。ただし65歳未満で死亡日の前々月までの1年間に保険料の滞納がなければ受給できる。 2. 老齢厚生年金の受給資格期間が25年以上あるものが死亡。 3. 1級・2級の障害厚生(共済)年金を受けられる者が死亡。 |

| 対象者 | 死亡した者に生計を維持されていた次の者のうち、受給順位が最も高い者にだけ支給される。 ①妻・夫・子 ②父母 ③孫 ④祖父母 注:夫、父母、祖父母は55歳以上に限る。また支給は60歳から。 ただし夫は遺族基礎年金を受給中ならば、遺族厚生年金も合わせて受給できる。 子、孫は18歳到達年度の末日(3月31日)を経過していない者。 または20歳未満で障害等級1級、2級該当者。 受給者の年収が850万円未満であることが必要。 |

| 年金額 | 死亡した者の老齢基礎年金の報酬比例部分の4分の3 |

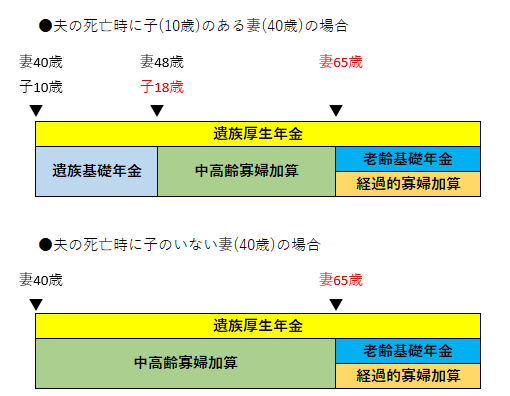

中高齢寡婦加算

夫の死亡時に子がいない妻は、遺族基礎年金が支給されません。

その代わりに、40歳以上65歳未満の子のいない妻の遺族厚生年金に中高齢寡婦加算が上乗せされます。

妻が65歳になると自分の老齢基礎年金が支給されるようになります。そこで中高齢寡婦加算は終わってしまいますが、1956年4月1日以前生まれの妻の場合、65歳以降は経過的寡婦加算が加算されます。

表にすると理解しやすくなります。

公的年金の課税

公的年金で支払う保険料は、保険料を支払った人の社会保険料控除の対象になります。

受給した公的年金は公的年金控除の対象で、所定の額以上の時に雑所得として課税対象になります。

ただし、障害年金、遺族年金は非課税となります。

税金に関してはのちの税金の項目で出てきます、

企業年金

企業年金には、確定給付型と確定拠出型があります。

事業主の掛け金は経費として全額損金算入できます。

確定給付型企業年金

● 厚生年金基金 → 以前ありましたが今はもうありません。

● 確定給付企業年金 → 企業が独自に設定する企業年金です。掛け金は事業主が負担しますが規約によっては従業員も負担できます。掛け金は生命保険料控除の対象です。

確定拠出年金

企業型年金(企業型DC)では、事業主の掛け金は全額が損金算入できます。加入者が拠出した掛金は全額が小規模企業共済等掛金控除の対象です。運用益も非課税、給付金も控除対象です。

最近人気の「iDeCo」もこのに分類されます。

| 企業型年金 | 個人型年金(iDeCo) | |

| 加入者 | 原則60歳未満の全従業員 (規約により65歳未満可) | 20歳以上60歳未満(国民年金保険料の免除者を除く) |

| 掛け金の上限 | ●企業型DCのみの加入企業 66万円/年(5.5万円/月) ●企業型DCと確定拠出型年金 に同時に加入している企業 33万円/年(2.75万円/月) | ●国民年金第1号被保険者 81.6万円/年(6.8万円/月) ●企業年金が無い厚生年金保険の被保険者、 国民年金第3号被保険者 27.6万円/年(2.3万円/月) ●企業型DC加入者 24万円/年(2万円/月) ●確定給付型企業年金加入者、公務員 14.4万円/年(1.2万円/月) |

| 拠出者 | 企業(従業員が上乗せ可) | 本人 |

| 運営主体 | 企業(事業主) | 国民年金基金連合 |

※ 加入者が運用指図を行い運用リスクを負う。60歳まで原則引き出し、脱退不可。

※ 原則60歳以降に掛け金と運用益の合計額を元に給付

※ iDeCoは最低5000円/月から1000円単位

自営業者の年金制度

確定拠出年金の他に自営業者などの第1号被保険者が国民年金に上乗せできるのが、国民年金基金、付加年金、小規模企業共済です。

第1号被保険者の個人型年金の拠出限度額は、国民年金基金又は付加年金と合算で81.6万円/年です。

小規模企業共済

- 掛け金は月額1000円から7万円の範囲内(500円単位)で選択可能

- 共済金の受け取り方法は「一括」「分割」「併用」があります。

- 共済金の一括受け取りは退職所得扱い、分割受け取りは公的年金等の雑所得扱い

長くなりましたが、これで第1章はこれで終わりになります。

全部で第6章まであるのですが、次の第2章は「リスク管理」になります。

更新が思うように捗りませんが地道に更新を続けようと思います。