目次 閉じる

経済・金融の基礎知識

主な経済指標

| 国内総生産 (GDP) | 国内で生産された財やサービスの付加価値の総額。 日本企業でも海外で生産された付加価値は含まない。 GDPの変動率を経済成長率といいます。内閣府が発表します。 |

| 景気動向指数 | 生産・雇用などの景気の現状把握および将来予測の為に 作成された統合的な景気指数。 内閣府が発表します。 |

| 日銀短観 | 全国企業短期経済観測調査。約1万社の企業を対象に経済状況や 先行きの見通しについて、日銀が年4回、実施するアンケート調査 |

| 業況判断DI | 日銀短観で公表される企業景況感を表す指標。業況について「良い」と 回答した企業の割合から「悪い」と回答した企業の割合を引いた指数。 |

| 消費者物価指数 (CPI) | 一般消費者が購入する商品やサービスの価格変動を表した指数。 総務省が発表します。 |

| 企業物価指数 | 企業間の取引や貿易取引における商品の価格変動を表した指数。 日銀が発表します、 |

| 完全失業率 | 労働力人口に占める完全失業者の割合 |

| マネーストック | 経済全体に供給されている通貨の総量。一般法人・個人・地方公共団体が 保有する通貨量の残高を集計したもの。日銀が発表します。 |

| 家計調査 | 総務統計局が家計の収入や支出の実態を把握するための調査 |

景気動向指数

景気動向指数は経済活動の代表的な指標を景気に対して「先行して動く」「一致して動く」「遅れて動く」という三系統分類して算出するもので、CI とDI があります。

CIは景気変動の大きさやテンポを示し、CIの一致指数が上昇している時は景気の拡張局面です。

DIは景気の各経済部門の波及度を示します。

| 先行指数 | 景気の動きに先行して動く指数 長短金利差 実質機械受注 東証株価指数 |

| 一致指数 | 景気の動きに一致して動く指数 有効求人倍率 鉱工業生産指数 |

| 遅行指数 | 景気の動きから遅れて動く指数 家計消費支出 完全失業率 |

インフレとデフレ

インフレ(インフレーション)では物価が上昇し、貨幣価値が低下、賃金需要が増大して市中金利(住宅ローン等の金利)が上昇する傾向がみられます。為替の円安は輸入価格の上昇を招き、インフレ要因となります。預貯金より株式やコモディティ等の投資の方がインフレの備えとしては適しています。

デフレ(デフレーション)では物価が下降し、貨幣価値が上昇、賃金需要が減少して市中金利(住宅ローン等の金利)が低下する傾向がみられます。

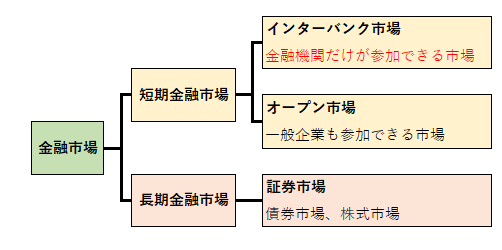

金融市場

金融市場はお金の貸し借りをしている市場のことです。短期金融市場と長期金融市場があり、一年未満か一年以上かで分かれています。

日銀の金融政策

公開市場操作と預金準備率操作が主な金融政策です。

公開市場操作は短期金融市場への資金供給量や金利を調整することです。

売りオペは日銀が保有する有価証券等を民間金融機関に売却し、市場の通貨量を減らして市場金利を上昇させる政策です。

買いオペは金融機関が保有する有価証券等の買い入れを行い、市場の通貨量を増やして市場金利を低下させる政策です。

ちなみに現在は買いオペを行い景気の底上げを行っている最中です。

金融機関は一定割合(預金準備率)の預金量を日銀に預ける義務があります。預金準備率操作は預金準備率の引き上げで市場の資金を減らしたり(金利は上昇)、預金準備率の引き下げで市場の資金を増やしたり(金利は低下)する政策です。

通貨が減れば金利は上がる、通貨が増えれば金利は下がる。

経済のこともザックリ分かるようにしておきましょう。

指数・指標はどこが発表するかは抑えておきましょう。

金融商品に関する法律

預金保険制度

預金保険制度は金融機関が破綻したときに、顧客の預貯金を保護する制度です。預貯金のみなので銀行で契約した保険は保護されません。

| 保護の対象 | 保護される最大限度額 |

| 定期預金、普通預金、金融債など 元本保証型の預貯金 | 金融機関ごとに預金者1人あたり 元本1,000万円とその利息を保護 |

| 当座預金、無利息型普通預金など 無利息・要求払い・決済サービスを 提供する決済用預金 | 全額を保護 |

金融ADR制度

金融ADR制度は金融機関と利用者の間のトラブルを訴訟によらずに解決する裁判外紛争解決手続きです。

日本投資者保護基金

金融商品取引法に基づいて設立された日本投資者保護基金は、国内証券会社が経営破綻し、株式・債券・投資信託・外貨建てMMFなどが返還されない場合に1人1,000万円まで補償します。

金融商品販売法

金融商品販売法では金融商品販売業者等が金融商品の販売等に際し、

- 顧客に対して重要事項の説明をしなかったこと

- 断定的判断の提供等を行ったこと

により、顧客に損害が生じた場合の損害賠償責任について定められています。

金融商品取引法

金融商品取引法では金融商品取引業は内閣総理大臣の登録を受けた者でなければ行うことができないとしています。

また、適合性の原則で顧客の知識・経験・財産の状況および契約を締結する目的に照らして不適切と認められる勧誘を行ってはならないという規則を定めています。

貸金業法

貸金業法では個人が消費者金融会社の消費者ローン等を利用する場合、総量規制により、1人あたりの無担保借入額(利用額)の合計は、原則として他社借入れ分を含めて年収額の3分の1以内とされています。

貯蓄型の金融商品

貯蓄型金融商品は元本が保証される預貯金のことです。

銀行や信用組合は預金、ゆうちょや農協は貯金と少し言い方が違います。

銀行=普通預金、当座預金など。ゆうちょ銀行=通常貯金、振替貯金など。

固定金利と変動金利

固定金利は金利が変わらないこと。

変動金利は一定期間ごとに適用金利が見直されること。

用語として、金利=利率 、利息=利子 それぞれ同じ意味になります。

利率と利回り

利率(金利)は「元本に対する利子(利息)の割合」のこと。通常1年あたりの金利を年利と言います。

利回りは「特定の運用に対する収益を1年あたりに換算したもの(年平均利回り)のこと。

預貯金の利子は利子所得として20%(所得税15%+住民税5%)の源泉分離課税となります。

※正確には復興支援特別税もあるので20.315%となります。

単利と複利

利子には単利と複利があり、

単利は元本に対して利子を計算する方法の事で、満期時の元利合計は次の計算になります。

元利合計 = 元本×(1+年利率×預入期間)

複利は途中で支払われていく利子も元本に含めて、「元本+利子」を元本として利子計算します。

利子が付く期間によって1か月複利、半年複利、1年複利などがあります。満期時の元利合計は次の計算式になります。

半年複利場合:元利合計 = 元本×(1+年利率の半分)年数×2

1年複利の場合:元利合計 = 元本×(1+年利率)年数

例:100万円を年利1%で3年間運用した場合の満期時の元利合計

単利の場合 ⇒ 元利合計 = 100万円×(1+0.01×3) = 103万円

半年複利の場合 ⇒ 元利合計 = 100万円×(1+0.01/2)3×2 = 103万378円

1年複利の場合 ⇒ 元利合計 = 100万円×(1+0.01)3 = 103万301円

割と計算問題は出やすいのでできるようにしておきましょう。あと、電卓の累乗計算の方法を確認しておくようにしましょう。電卓によって違うので要注意!