目次 閉じる

投資信託

投資信託は運用の専門家(委託会社)が、投資家から集めた資金を株式・債券・不動産などに分散投資し、収益を分配金として支払う商品です。投資信託は元本保証がないため預金保険制度では保護されません。しかし、証券会社が経営破綻した時は日本投資者保護基金により、1人1,000万円まで補償されます。

投資信託には、会社型と契約型があります。

●会社型:上場不動産投資信託(J-REIT)等、運用目的で設立した会社に資金を集めて投資・運用するタイプです。

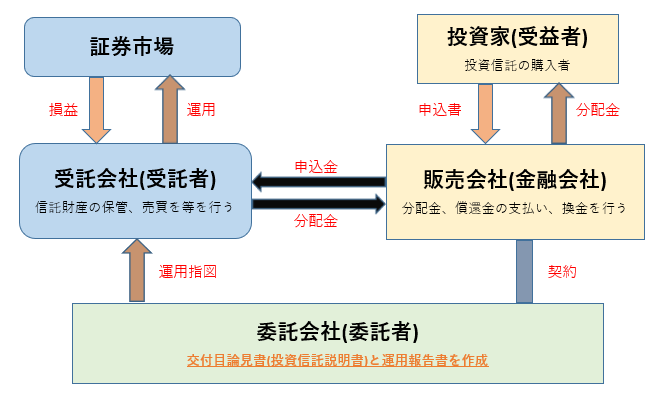

●契約型:委託会社(委託者)と受託会社(受託者)が信託契約を締結し、そこで生じた受託権を分割した受益証券を販売会社(金融機関)から投資家(受益者)が購入するもので、日本のほとんどの投資信託は契約型です。

販売会社:委託会社と契約して、投資信託の販売を行う会社。証券会社、銀行、保険会社など。分配金、償還金の支払い、換金等の業務を担当。

投資家(受益者):投資信託の購入者

委託会社(委託者):投資信託(ファンド)を組み、運用指図をする投資信託委託会社(運用会社)。交付目論見書と運用報告書を作成

受託会社(受託者):委託会社の運用指図で、信託財産の保管、売買等を行う信託会社(信託銀行など)。信託財産の名義は受託会社になる

交付目論見書(投資信託説明書):投資信託の基本的な概要や投資方針などを記載した書面。委託会社が作成。募集・販売時にには必ず交付しなければならない

運用報告書:投資信託の運用実績や資産状況を報告する書面。委託会社が作成

基準価額:投資信託の時価のこと。純資産総額を受益権総口数で割ったもので、通常は1万口当たりで示される。委託会社が算出する。

投資信託のコスト

| 購入手数料 (販売手数料) | 購入時に販売会社に支払う費用。手数料無料の投資信託は ノーロード型(ノーロードファンド)といわれる。 |

| 信託報酬 (運用管理費用) | 投資信託の運用や管理の対価として、投資信託の保有期間中、 信託財産から日々差し引かれる費用 |

| 信託財産留保額 | 投資信託を解約(中途換金)する際に支払う費用。 証券等の換金に係る費用等を解約する投資家に負担させ、 受益者間の公平性保とうとするもの。留保額は信託財産内に留保される |

償還金と分配金

投資信託には信託期間が無期限のものと、期限が決められているものがあります。期限が決められている場合は、満期(償還日)になると、信託財産の純資産額を受益権口数で割った額の償還金が投資者(受益者)に支払われます。

また、投資信託では配当金に当たる分配金があります。分配金は収益に応じて増減し、決算期になると支払われます。運用状況によっては分配金が支払われない場合もあります。また、分配金がそのまま再投資されるタイプの投資信託もあります。

投資信託の中途換金

投資信託の換金方法には、解約請求と買取請求の2種類ありますu。解約請求は販売会社を通して運用会社に対して信託契約の解除を請求する方法、買取請求は投資信託を販売会社に買い取ってもらう方法。どちらも、基準価額から信託財産留保額を差し引いた金額になります。

投資信託の分類

運用対象や解約の可否などで、いくつかのタイプに分けられます。

●運用対象:運用対象に株式が入っているかいないか

| 株式投資信託 | 株式を組み入れることができる投資信託。株式を組み入れなくてもよい。 公社債を組み入れることもできる |

| 公社債投資信託 | 株式をいっさい組み入れない投資信託。国債、地方債などの公社債が運用の中心 |

●追加設定(追加購入)の可否:いつでも購入できるかできないか

| 追加型 | オープン型ともいう。いつでも購入できるタイプ |

| 単位型 | ユニット型ともいう。募集期間のみ購入できるタイプ |

●解約の可否:満期前に解約できるかできないか

| オープンエンド型 | いつでも解約できるタイプ |

| クローズドエンド型 | 満期まで解約できないタイプ。市場で売却する |

投資信託の運用方法

投資信託の運用方法は、パッシブ運用とアクティブ運用に分かれます。

●パッシブ運用:日経平均株価や東証株価指数など、あらかじめ定めたベンチマーク(基準)に連動する運用成果を目指す運用スタイルです。インデックス運用とも言います。

●アクティブ運用:ベンチマークを上回る運用成果を目指す運用スタイルです。一般にパッシブ運用より運用管理費用(信託報酬)が高い

~アクティブ運用の4つの手法~

| トップダウン・アプローチ | 経済・金利・為替などマクロ経済の動向から判断し、 個別の銘柄選別をを行う運用手法。上から下へ行く手法 |

| ボトムアップ・アプローチ | 個別企業の調査・分析に基づいて企業の将来性を判断し、 投資判断をする運用手法。下から上に行く手法 |

| グロース投資 | グロース(成長)が期待できる企業に投資する手法 |

| バリュー投資 | バリュー(価値)がある企業に投資する手法。割安と 判断される株式に投資する |

追加型公社債投資信託

追加型公社債投資信託は、追加型(いつでも購入できる)でオープンエンド型(いつでも解約できる)の公社債投資信託です。これには中期国債ファンド、MMF(マネー・マネジメント・ファンド)、MRF(マネー・リザーブ・ファンド)などがあります。MMF、外貨建てMMF、MRFは、決算が日々行われ、月末最終営業日に元本超過額が分配金として再投資されます。

●MMFとMRFは、公社債や短期の金融商品等が運用対象(株式は不可)

| MMF | 解約手数料はない。ただし、買付日から30日未満に換金した場合は信託財産留保額が徴収される |

| MRF | いつでも無料で解約できる。解約手数料も信託財産留保額もない |

ETF (上場投資信託)

ETF(上場投資信託)は上場して証券取引所を通して取引される投資信託のことで、上場株式と同様に取引されます。ETFは特定の指数(日経平均株価やTOPIXなど)に連動するように運用されます。

上場不動産投資信託(J-REIT)は現物不動産や貸借権に投資して、運用益を分配するものです。

ETFの特徴

- 株式と同じく、指値注文・成行注文・信用取引ができる。

- 購入時手数料や換金時の信託財産留保額がない(市場で売却する際の売買委託手数料等はかかる)

| ETF (上場投資信託) | TOPIXやNASDAQなど、国内外の株価指数や商品指数への連動を目指す パッシブ運用の投資信託 |

| 上場不動産投資信託 (J-REIT) | 投資家から集めた資金で、現物不動産(オフィスビル・商業施設・マンション)や 貸借権などに投資し、賃貸収入や売買益を投資家に分配する商品。 不動産会社の株式・社債などの有価証券は投資対象外。流動性(換金性)が高く、 少額から投資できる。 |

投資信託の評価

投資信託(ファンド)を選ぶ時の参考資料として、評価機関が発表するレーティング(評価)があります。レーティングでは各評価機関が、運用方針や投資哲学などの側面からの評価(定性評価)を加味しながら、個々のファンドの運用実績などの数値的側面からの評価(定量評価)を行っています。

以上で投資信託の項目は終わりです。信託報酬の低い”オールカントリー”や”全米”・”S&P500”などの指数連動型インデックスファンドは資産形成に人気があります。つみたてNISAなどを活用して長期の運用で資産を増やしましょう。

次で金融資産運用はラストになります