贈与税の基本

贈与とは

財産を無償で誰かに与える契約を贈与といいます。与える人を贈与者、もらう人を受贈者といいます。

民法上、贈与は当事者間の合意で成立するため、口頭または書面のどちらでも契約は有効となります。

贈与の取得期間と取り消し

口頭での贈与契約など、書面によらない贈与契約はすでに履行が終わった部分を除いて、贈与者または受贈者のどちらからでも撤回することができます。そのため、口頭での贈与財産の取得期間は、名義変更など贈与の履行があった時とされています。

書面での贈与財産の取得期間は、贈与契約の効力が発生したときです。書面で契約した場合は、相手方の承諾がなければ撤回できません。

贈与の種類

| 定期贈与 | 贈与者から受贈者に定期的に給付する贈与 例) 毎年200万円、10年間で2,000万円を贈る |

| 負担付贈与 | 受贈者に一定の債務を負わせることを条件にした贈与契約 受贈者が債務を履行しない場合、贈与者は負担付贈与契約を解除できる 例) ローン返済を引き継いでくれたら自動車をあげる |

| 停止条件付贈与 | 所定の条件が成就することにより、その効力が生じる贈与契約 条件を満たすときまで「効力が停止」している 例) 大学に合格したらマンションをあげる |

| 死因贈与 | 贈与者の死亡によって実現する契約 これは贈与税ではなく相続税の課税対象となる 例) 私が死んだら店をあげる |

贈与税の申告と納付

贈与税は個人から財産を贈与された個人(受贈者)に課せられます。法人が個人から贈与された場合は法人税、個人が法人から贈与された場合は所得税の課税対象です。

課税方法は受贈者が暦年課税または相続時精算課税を選択できます。

●暦年課税:申告と納税の出題ポイント

- 1月1日から12月31日までに受けた贈与財産の価額を合計して計算する。

- 贈与を受けた年の翌年の2月1日から3月15日の間に申告と納税を行う。

- 受贈者の居住地を管轄する税務署長に申告書を提出し納付する。

- 納税は申告期限までに、税額の全額を金銭で一括に納付が原則。ただし、所定の要件を満たすことにより延納できる。物納による納付はできない。

- 贈与税額が10万円超で、納付期限までに金銭で納付することが困難な場合には、担保を提供することによって延納が可能(5年まで)。

- 基礎控除額は110万円。贈与財産の合計額が110万円を超えた場合に申告義務が生じる。110万円以下なら非課税となり、申告は不要。

- 1歴年間に複数人から贈与を受けた場合、贈与財産の合計額から基礎控除額を控除して、贈与税額を算出する。

贈与税の課税財産

贈与税の課税対象には、本来の贈与財産とみなし贈与財産があります。

●本来の贈与財産:実際の贈与によって取得した、現金・預金・有価証券・不動産・貴金属など。

●みなし贈与財産:贈与によって取得した財産ではないが、実質的に贈与と同様の性質をもつ次のような資産。

生命保険金・・・保険料の支払いを負担した人ではない人が受け取った保険金は贈与とみなされる。

定額譲渡・・・個人間で時価と比較して特に低い価額で財産を譲り受けた場合、その差額が贈与とみなされる。

債務免除・・・借金を免除してもらうと、その金額が贈与とみなされる。

なお、相続開始前3年以内に、被相続人から受けた贈与は、贈与税ではなく相続税の対象となります。

贈与税の非課税財産

贈与税の課税対象とならない非課税財産には、次のものがあります。

- 一般に認められる額の祝金、香典、見舞金、贈答など。

- 通常必要とみなされる額の扶養義務者から扶養家族への生活費、教育費。

- 法人から個人への贈与(給与所得や一時所得の対象)。

- 相続開始年に被相続人から受けた贈与(生前贈与加算の対象)

- 離婚に伴う慰謝料や財産分与、奨学金など。

贈与税の計算

①課税価格を計算する

課税価格 = (本来の贈与財産) + (みなし贈与財産) ー (非課税財産)

②基礎控除額を引いたものに、贈与税率を掛けて贈与税を計算する

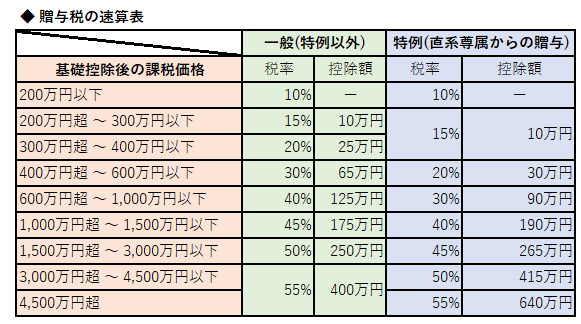

贈与税額 = (課税価格 ー 基礎控除110万円) × 速算表税率 ー 速算表控除額

※ 速算表は問題に提示されるので覚える必要はありません。

贈与税の特例

贈与税の配偶者控除

配偶者から贈与を受けた場合、基礎控除とは別に、最高2,000万円までの贈与税が非課税になる特例です。

●贈与税の配偶者控除の要件

- 贈与時点の婚姻期間が20年以上(1年未満切り捨て)であること。

- 居住用不動産、または居住用不動産を取得するための金銭の贈与で、贈与を受けた年の翌年3月15日までに居住し、その後も居住し続ける見込み。

- 贈与を受けた年の翌年3月15日までに贈与税の申告書を提出すること。(贈与税額が0円でも贈与税の申告が必要)

- 過去に同一の配偶者からの贈与で、この特例を受けていないこと(1度のみの適用)。

ポイントは

- 控除額は最高2,000万円。

- 暦年課税の基礎控除110万円と併用できる。(2,000万円+110万円=最高2,110万円まで控除可能)

- 配偶者控除で控除された金額(最高2,000万円)は、贈与後3年以内に配偶者が死亡した場合でも相続税の課税価格には加算されない。

相続時精算課税

親が推定相続人(子)に早めに財産を譲れるよう、贈与時点の贈与税を軽減し、後に相続が発生した時に贈与分と相続分を合算して相続税として支払う制度で、最高2,000万円までの贈与税が非課税になります。

●相続時精算課税の要件

適用対象者と手続き

- 贈与者 ⇒ 贈与年の1月1日の時点で満60歳以上の者(父母・祖父母)

- 受贈者 ⇒ 贈与年の1月1日の時点で満18歳以上の推定相続人である子(養子・代襲相続人を含む)、または孫。所得制限なし。 注:令和4年3月31日以前の贈与については「20歳」となります。

- 贈与を受けた年の翌年の2月1日から3月15日までに「相続時精算課税選択届出書」を居住地の税務署長に提出する。

特別控除額

- 贈与財産の合計2,500万円までが非課税

- 非課税分を超えた贈与額には、一律20%を乗じた額が課税され、課税された贈与税分は、将来相続が発生したときに支払う相続税から控除される。

- 特別控除額の制度を選択した場合、110万円の基礎控除は利用できない。

ポイント

- 相続時に合算することになる贈与財産は、贈与時点での時価で計算される。

- 贈与財産の種類・回数・金額に制限はない。

- 贈与者ごと、受贈者ごとに、相続時精算課税か暦年課税かを個別に選択できる

- 相続時精算課税を選択した場合、暦年課税の基礎控除110万円は使えず、また暦年課税に戻すこともできない。

- 相続時精算課税を選択後、同一の贈与者(特定贈与者)からの贈与について、暦年課税を選択することはできない。

住宅取得等資金の贈与

直系尊属から住宅取得等資金の贈与を受けた場合の非課税制度(住宅取得等資金の贈与税の非課税)、直系尊属(父母・祖父母)から、住宅購入資金の贈与を受けた場合、一定金額が非課税となる特例です。

●非課税の特例の要件

適用対象者と適用住宅

- 贈与者 ⇒ 直系尊属(父母、祖父母)。年齢制限なし。

- 受贈者 ⇒ 贈与年の1月1日時点で満18歳以上で、贈与を受けた年の合計所得が原則2,000万円以下の人 注:令和4年3月31日以前の贈与については「20歳」となります。

- 取得した住宅の床面積が、50m2以上240m2以下

非課税限度額

住宅取得等資金のうち以下の金額について贈与税が非課税

| 住宅用家屋の取得等に係る贈与の期間 | 省エネ等住宅 | 左記以外の住宅用家屋 |

| 2022年(令和4年)1月~ 2023年(令和5年)12月 | 1,000万円 | 500万円 |

ポイント

- 暦年課税の基礎控除110万、または相続時精算課税の特別控除2,500万円のいずれかと併用できる。

- 受贈者1人につき、1回だけ運用が可能。贈与者は複数でも可。

- 通常の贈与では、贈与者が贈与後3年以内に死亡すると贈与財産は相続税の課税価格に加算するが、この特例の適用で非課税となった金額は、贈与者が贈与後3年以内に死亡した場合でも、相続税の課税価格に加算されない。

教育資金、結婚・子育て資金の一括贈与

直系尊属から教育資金として金銭の贈与を受けた場合に、一定金額が非課税となる特例があります。

●教育資金贈与の特例の要件

- 贈与者 ⇒ 直系尊属(父母・祖父母)

- 受贈者 ⇒ 満30歳未満の直系卑属(子や孫)。ただし受贈者が在学や教育訓練中などの場合は、30歳以降40歳まで継続可。

- 受贈者1人当たりの非課税限度額は最大1,500万円(AとBの合計)、A=学校等に支払う教育費用(入学金や授業料など) ⇒ 1,500万円、B=学校以外の教育サービス(塾・レッスン・通学定期・留学渡航費用など) ⇒ 500万円。23歳以上30歳未満の受贈者の場合は教育訓練給付金に等に限定。

結婚・子育て資金の一括贈与時の非課税措置の特例は、直系尊属から結婚・子育て資金の一括贈与を受け、所定の要件を満たした場合、受贈者1人につき1,000万円までの金額に相当する部分の価額について、贈与税が非課税となる特例です。

住宅取得等資金の贈与税の非課税、教育資金贈与の特例との併用が可能です。

贈与と相続の違いをしっかり覚えましょう。贈与税の計算も問題になりやすいのでがんばりましょう!