目次 閉じる

金融商品と税金

上場株式の損益通算や利子所得の税金、どのような場合が非課税なのかを理解しておきましょう。

利子と源泉分離課税

預貯金の利子は利子所得として20%(所得税=15%+住民税=5%)が源泉徴収されます。さらに復興特別租特税も合わせると、20.315%となります。税金が源泉徴収されて課税関係が終了することを源泉分離課税といい、後で確定申告、年末調整、損益通算はできません。

株式の配当所得等は源泉徴収されても課税関係が終了するわけではありません。確定申告で本来払うべき税額と、源泉徴収された税額とを清算することができます。

債権と税金

国内発行の債権(公社債)は、特定公社債等と一般公社債とに分類され、その収益には20%が課税されます。

| 種類 | 利子・分配金 | 譲渡益・償還差益 | 損益通算 |

| 特定公社債等 (国債・地方債・ 外国債券等) | 税率20%の源泉徴収 で申告不要。 または確定申告 (申告分離課税)を選択可 | 譲渡所得として 税率20%の 申告分離課税 | 確定申告(申告分離課税) することで、上場株式等 と損益通算、繰り越し 控除が可能 |

| 一般公社債等 (特定公社債以外 の公社債) | 20%の源泉分離課税 | 同上 | 上場株式等と損益通算、 繰り越し控除は 不可 |

上場株式と税金

上場株式(株式投資信託、上場不動産投資信託(J-REITを含む)の収益には、配当金(収益分配金)と譲渡損益があります。上場株式の配当金は、配当所得として20%が源泉徴収されますが、金額の大きさにかかわらず下表の課税方法を選ぶことができます。

| 総合課税 | 確定申告をして他の所得と合算して課税する ●配当控除の適用を受けることができる ●配当金と上場株式等の譲渡損失との損益通算ができない |

| 申告不要制度 | 会社の発行済み株式総数の3%以上を保有する大口株主を 除いて、配当所得の金額にかかわらず申告不要にできる ●配当金受け取り時に20%が源泉徴収されて申告不要 |

| 申告分離制度 (申告分離課税) | 他の所得と分離して税率20%で税額計算し確定申告 ●配当金と上場株式等の譲渡損失との損益通算ができる ●配当控除の適用は受けられない |

上場株式の譲渡所得(売却益)は、税率20%の申告分離課税です。譲渡損失は同一年の上場株式等の譲渡所得、申告分離課税を選択した上場株式等の配当所得、および申告分離課税を選択した特定公社債等の利子・収益分配金・譲渡益・償還差益と損益通算でき、確定申告することで翌年以降最長3年間にわたって繰越控除ができます。非上場株式、不動産所得、利子所得とは損益通算できません。

なお、非上場株式の配当所得は、総合課税の対象で、所得税20%(住民税なし)が源泉徴収されます。

証券会社の口座と税金

証券会社の口座には一般口座と特定口座あります。

●一般口座は口座名義人が自分で1年間の損益計算を行い、確定申告をする講座です。

●特定口座は証券会社が口座名義人に代わって1年間の損益計算を行ってくれる口座で、1金融機関につき1人1口座開設できます。特定口座には源泉徴収ありの口座と源泉徴収なしの口座があります。源泉徴収ありの口座では、損益計算、損益通算、納税が源泉徴収で終了します。

投資信託と税金

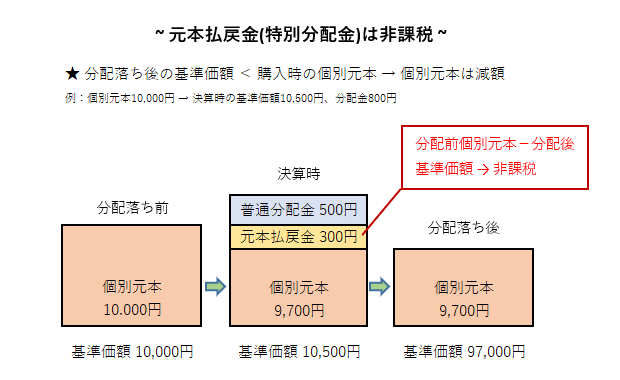

株式投資信託の普通分配金は、上場株式の配当金と同様、20%の源泉徴収後、総合課税、申告不要、申告分離課税を選択します。解約差益、償還差益などの譲渡所得は株式の譲渡所得や申告分離課税を選択した配当所得と損益通算できます。追加型の株式投資信託で、分配落ち後の基準価額が分配落ち前の個別元本を下回る部分の分配金は、元本払戻金(特別分配金)として非課税です。

NISA(少額投資非課税制度)

2024年から新NISAが始まります。現行のNISAと新NISAの狭間でどちらが出題されるのか不明ですので、現行のNISAのルールを理解しつつ来年からこのように変わると理解していけばいいと思います。

現行NISA(~2023年)

NISA(少額投資非課税制度)では、一般NISAとつみたてNISAのどちらか一方しか選べません。

一般NISAのポイント

| 対象者 | 日本国内に住む20歳以上の個人 |

| 口座 | 同一年に1人1口座。金融機関は1年単位で変更できる |

| 対象商品 | ●上場株式、公募株式投資信託、ETF(上場投資信託)、 上場不動産投資信託(J-REIT)が対象 ●国債、公社債、公社債投資信託は受け入れ対象外 |

| 口座移管 | NISA口座には、NISA口座で買った銘柄のみ保有できる。 NISA口座の株式は特定口座や一般口座に移管できるが、 他の口座からNISA口座への移管はできない。 |

| 非課税投資枠 | 新規投資額で年間120万円以内。 非課税期間最長5年間(非課税投資枠最大600万円)。 非課税枠の未使用分は、翌年以降に繰り越すことはできない |

| 非課税対象 | 購入から5年の間の配当金、分配金(普通分配金)、売却益 |

| デメリット | NISA外の譲渡益や配当等と損益通算できない。NISA口座の 損失は翌年以降3年間の繰越控除(利益から過年度の損失分を控除) の適用を受けられない。損失はなかったものとされる。 |

つみたてNISAは、非課税投資枠は年間40万円以内で、非課税期間最長20年間(非課税投資枠最大800万円)。一定の条件を満たした株式投資信託やETF(上場投資信託)が対象、株式・国債・公社債は不可です。2023年に購入したつみたてNISAは2043年までつみたて可能です。

新NISA(2024年~)

新しいNISAでは、成長投資枠、つみたて投資枠と現行と同じく2本立てになります。そして、新NISAでは両方に投資することができます。選ぶ必要はなくなります。

成長投資枠では新規投資額が年間120万円から年間240万円に増えます。さらに非課税保有期間は5年から無期限になります。投資対象商品は少し厳選されレバレッジ型の投資などは出来なくなります。

つみたて投資枠では年間40万円だったものが年間120万円に増えます。こちらも非課税保有期間は無期限です。投資対象商品は現行と変わりません。

両方合わせて年間最大360万円投資できるのですが、非課税保有限度額が定められており、総額1800万円までとなります。すでにNISAを活用している場合は現行分はこの枠に入らず、別枠でそのまま現行NISAを継続できます。

金融庁HP https://www.fsa.go.jp/policy/nisa2/about/nisa2024/index.html

NISAは運用益に税金がかからないお得な制度です。資産運用には欠かせない制度になります。

外貨建て金融商品

外貨建てMMFも問題が出やすくなっています。TTS・TTB・TTMもややこしいのでしっかり覚えましょう。

外貨建て金融商品と為替レート

外貨建て金融商品は、ドルやユーロなどの外貨で運用される金融商品です。購入時に円を外貨に、売却時には外貨を円に換える必要があります。

円と外貨を交換するレートを為替レートといい、これにはTTS・TTB・TTMの3種類があります。

| TTS | 顧客が円を外貨に換える場合のレート 「顧客が円売り」なので、Selling Rate TTMに為替手数料を加えたレートになる |

| TTB | 顧客が外貨を円に換える場合のレート 「顧客が円買い」なので、Buying Rate TTMに為替手数料を差し引いたレートになる |

| TTM | 基準となる真ん中のレート、Middle Rate。仲値ともいう 為替レートと為替手数料は、金融機関ごとに異なる |

外貨建て金融商品には、為替リスクがあります。為替レートの変動で生じた利益を為替差益、損失を為替差損といいます。

外貨預金

外貨預金は円預金と同じく、普通預金、定期預金、通知預金などがあります。

なお、外貨預金に預け入れできる通貨の種類は、取扱金融機関によって異なります。

| メリット | ●円預金よりも金利が高め ●預入時よりも円安になれば為替差益が得られる |

| デメリット | ●預金保険制度の保護の対象外 ●外貨建ての元本と利息は保証されているが、 円換算すると元本割れする可能性もある ●為替手数料がかかる ●預入時より円高になると為替差損が生じる ●外貨定期預金は通常、途中換金ができない |

| 税制 | ●利子は20%(所得税15%+住民税5%)の源泉分離課税 ●為替差損益は雑所得として総合課税(例外あり) ●先物為替予約付外貨預金(満期時の為替レートを 予約した外貨預金)は、利子と為替差益も含めて 20%の源泉分離課税 |

円安・円高の意味をしっかり理解しておきましょう。

外貨建てMMF

外貨建てMMFは外国籍の公社債投資信託のことで、株式を組み入れることはできません。

| メリット | ●外貨預金に比べると利回りが高め(金融機関店頭やインターネット等で 表示されている利回りは過去の実績を示しているもので、将来の利回り を約束しているものでは無い) ●預入時より円安になれば為替差益が得られる ●購入時手数料がかからない ●買った翌日から換金できる。解約時に信託財産留保額は徴収されない |

| デメリット | ●預金保険制度の対象外。ただし、国内証券会社が保管の委託を 受けている外貨建てMMFは、投資者保護基金の対象 ●元本は保証されていない ●為替手数料がかかる ●預入時より円高になると為替差損が生じる |

| 税制 | ●利子・収益分配金は20%の源泉徴収で申告不要、 または申告分離課税を選択。譲渡益・償還益(為替差益を含む)は、 20%の申告分離課税で上場株式等と損益通算・繰越控除が可能 |

ポートフォリオとデリバティブ取引

用語と相関係数は覚えておきましょう。

ポートフォリオ

総資産を国内株式、海外債券、不動産など、複数の異なる資産(アセット)へ配分(アロケーション)して運用することを、アセット・アロケーション(資産配分)といいます。

このアセット・アロケーションを行うと、資産は預貯金、株式、債券、不動産などといった様々な資産に分散している状態になります。このように分散された資産の組み合わせのことをポートフォリオといいます。また、性格の異なる複数の金融商品に投資をすることによって、安定した運用を行うことをポートフォリオ運用といいます。

有名な投資の格言で ”たまごを一つのかごに盛るな” というのがあります。金融商品を分散しておかないとかごを落としたときに全滅してしまうところからきています。

ポートフォリオの相関係数

ポートフォリオ運用でリスクを低減するには、できるだけ値動きが異なる金融商品を組み合わせる必要があります。ポートフォリオに組み入れる資産や銘柄の値動きの関連性を表す指標を相関係数といいます。相関係数は値動きの相関関係をー1(逆の動き)から+1(同じ値動き)までの数値で表したもので、相関係数が+1未満であれば、ポートフォリオのリスクは、それぞれの資産のリスクを投資割合で加重平均したものより低くなるため、リスクの軽減効果が得られます。

| -1 | ← 0 → | +1 |

| 2つの資産の 値動きが逆 リスク低減 | 2つの資産の 値動きには 関係性が無い | 2つの資産の 値動きが同じ リスクがある |

デリバティブ取引

デリバティブ取引とは、株式や債券などの現物市場と連動して価格が変動する商品(金融派生商品)を対象にした取引のことです。デリバティブ取引には、先物取引やオプション取引があります。

先物取引は、各種有価証券・商品・指数等について、将来の一定時点に一定価格で一定の数量を売買することを契約する取引をいいます。

オプション取引は、ある商品について、一定の日(期間)に、一定のレートや価格で取引する権利(オプション)を売買する取引を指し、買う権利をコール・オプション、売る権利をプット・オプションといいます。

以上で、金融資産運用は終わりです。金融用語や ~制度や ~法など投資を経験していない人には難しい言葉ばかりです。あと、債券の計算や株の指標の計算、投資信託では今話題のNISA等々資産を増やすには重要な項目です。試験の為以外でも役に立つので興味を持って覚えてみましょう!