総所得金額のの算出

譲渡損失と不動産所得の損失の損益通算は問題になりやすいです。

損益通算

損益通算とは所得の損失(赤字)と、他の所得の利益(黒字)を通算(相殺)するしくみのことです。

先の10種類の所得のうち、損益通算できる所得は、不動産所得、事業所得、山林所得、譲渡所得の4種類です。

覚え方は4っつの頭文字から「不事山譲」”ふじさんじょう”(富士山上)は損益通算できる。

損益通算できない所得は、一時所得、配当所得、雑所得、給与所得の4種類です。利子および退職所得については、損失は生じません。

★他の所得と損益通算できない所得

不動産所得の損失でも、土地の所得に要した借入金の負債利子は損益通算できない。(建物の取得に要した借入金の負債利子は損益通算できる)

譲渡所得の損失でも損益通算できないものもあります。

・ ゴルフ会員権・別荘・宝石等、生活に必要ない資産の譲渡損失

・ 土地・建物(賃貸用を含む)の譲渡損失(一定の居住用財産を除く)

・ 株式等の譲渡損失(ただし、上場株式等の譲渡損失は同一年の株式等の譲渡所得、また確定申告を要件として申告分離課税を選択した配当所得とならば損益通算できる)。

繰越控除

繰越控除とはその年に生じた所得の損失金額を繰り越して、翌年以降の黒字の所得金額から差し引くことをいいます。

★繰越控除できる損失

- 上場株式等の譲渡損失のうち、損益通算後もその年に控除しきれない金額については、確定申告を行うことで、翌年以降3年間にわたって繰り越すことができる。

- 青色申告者の所得税の計算において、損益通算してもなお控除しきれない損失の金額(純損失の金額)が生じた場合、その損失の金額を翌年以降3年間にわたって繰り越し、各年分の黒字の所得から控除することができる。

- 一定の居住用財産を譲渡して損失が生じた場合については、翌年以降3年間にわたって繰越控除ができる。

損益通算と繰越控除をしたら、総合課税の対象になる所得を合算して、総所得金額を算出します。分離課税の所得は、総所得金額には含まれません。

これで、課税標準(課税対象の所得金額)の算出が終わりました。

所得控除

会社員の方は毎年来る年末調整でかかわっている項目です。所得金額を減らしてくれるうれしい所得控除です。

基礎控除

所得控除とは所得税の課税にあたって所得の合計金額からあらかじめ一定金額を差し引く制度です。その中でも基礎控除は合計所得金額によって控除額が変わります。

| 納税者本人の合計所得金額 | 控除額 |

| 2,400万円以下 | 48万円 |

| 2,400万円超 2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

扶養控除

扶養控除は納税者に控除対象扶養親族(その年の12月31日現在の年齢が16歳以上の配偶者以外の扶養親族)がいる場合に適用される所得控除です。

| 一般扶養控除(要件あり) | 控除額38万円 |

扶養控除の要件と金額

要件:

- 納税者本人と生計を共にしている配偶者以外の親族

- 青色申告者、又は白色申告者の事業専従者でないこと

- 合計所得金額48万円以下、収入が給与のみの場合は年収103万円以下 (年収103万円から給与所得控除の55万円を引くと48万円になるので) ※収入と所得の違いに注意!

| 区分 | 控除額 |

| 一般の扶養親族:16歳以上 | 38万円 |

| 特定扶養親族:19歳以上23歳未満 | 63万円 |

| 老人扶養親族:70歳以上・同居老親等以外の者 | 48万円 |

| 老人扶養親族:70歳以上・同居老親等 | 58万円 |

配偶者控除

配偶者控除は合計所得金額1,000万円以下(年収1,195万円以下)の納税者に、その年の12月31日現在で控除対象者がいる場合に適用される所得控除です。

配偶者控除の要件と金額

要件:

- 納税者本人と生計を共にしている配偶者

- 青色申告者または白色申告者の事業専従者でないこと

- 配偶者の合計所得金額48万円以下、収入が給与のみの場合は年収103万円以下、 先ほどと同じく(年収103万円から給与所得控除の55万円を引くと48万円になるので) ※収入と所得の違いに注意!

| 控除額 | 控除額 | |

| 納税者本人の合計所得金額 | 控除対象配偶者 | 老人控除対象配偶者 |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超 950万円以下 | 26万円 | 32万円 |

| 950万円超 1,000万円以下 | 13万円 | 16万円 |

配偶者の合計所得金額が48万円超~133万円以下(年収103万円超~201.6万円未満)の場合、配偶者特別控除(控除額最高38万円)が適用されます。

医療費控除

医療費控除は納税者が納税者本人または生計を一にする配偶者、親族の医療費を支払った際に適用されます。

| 医療費控除額 | 医療費 ー 保険金などで補填される金額 ー 10万円※1 |

★医療費控除の控除対象

| 対象となるもの | 対象とならないもの |

| 〇医師、歯科医師の治療費、治療費 (健康保険適用外の治療を含む) 〇通院費(公共交通機関の交通費) 〇医薬品の購入(市販薬を含む) 〇人間ドックの費用(重大な疾病が 見つかり、治療を行った場合) 〇出産費用 | ×通院で使用した自家用車のガソリン代、 タクシー代(緊急時を除く) ×人間ドックの費用(異常がない場合) ×入院の際の身の回り品の購入費 ×美容・健康増進を目的とする諸費用 ×美容整形・ビタミン剤・健康食品等 ×コンタクトレンズや眼鏡の購入費 |

●セルフメディケーション税制:医療費控除の特例(特定一般用医薬品等購入費を支払った場合の医療費控除の特例として、健康の維持増進及び疾病の予防への取組として一定の取組を行う個人が、平成29年1月1日以降に、スイッチOTC医薬品 (要指導医薬品及び一般用医薬品のうち、医療用から転用された医薬品) の購入金額が12,000円を超える場合、その超える分の金額(上限88,000円)が所得控除の対象となります。この特例と従来の医療費控除のどちらかを選ぶ選択制になっています。

社会保険料控除

社会保険料控除は納税者が納税者本人または生計を一にする配偶者その他親族の負担すべき社会保険料(国民年金保険料、国民健康保険料、厚生年金保険料、雇用保険料、介護保険料、国民年金基金の掛金)を支払った場合に、その全額が所得金額から控除されるものです。

生命保険料控除

生命保険料控除は支払った生命保険料にに適用されます。一般の生命保険料、個人年金保険料、介護医療保険料があります。給与所得者の場合は年末調整の際に勤務先へ生命保険料控除証明書の提出が必要です。

| 所得税 | 所得税控除合計限度額は12万円(一般・個人年金・介護医療保険が各4万円) |

| 住民税 | 住民税控除合計限度額は7万円(一般・個人年金・介護医療保険が各2.8万円) |

地震保険料控除

地震保険料控除は居住用家屋や生活用動産の地震保険料を支払った場合に適用されます。控除額は所得税と住民税で異なります。給与所得者の場合は年末調整の際に勤務先へ地震保険料控除証明書の提出が必要です。

| 所得税 | 地震保険料の全額。所得税控除限度額は5万円 |

| 住民税 | 地震保険料の2分の1。住民税控除額は2.5万円 |

小規模企業共済等掛金控除

小規模企業共済等掛金控除は小規模企業共済の掛金や確定拠出年金の掛金を支払った場合にその全額が控除されるものです。iDeCo等はここに含まれます。

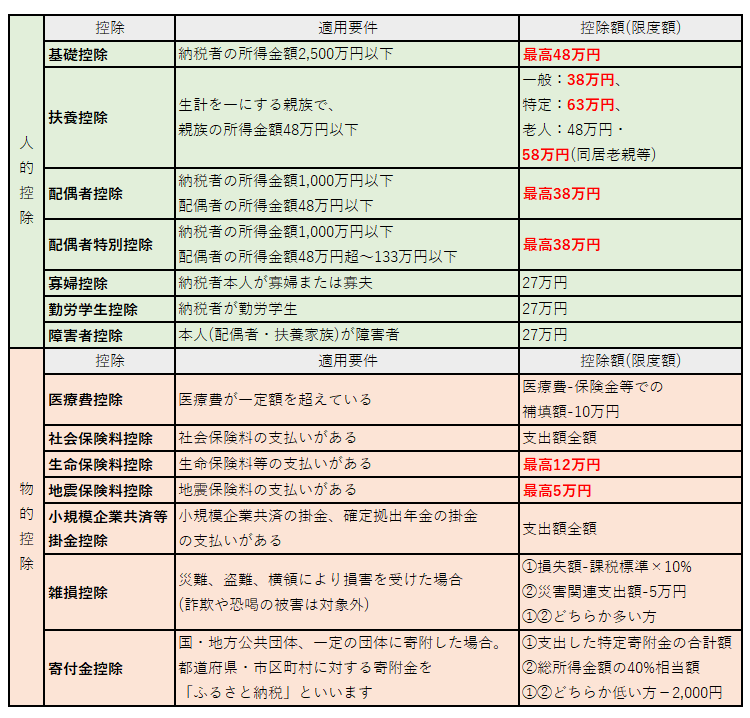

その他の所得控除

所得控除は人的控除(納税者、または扶養家族、親族の事情を考慮した控除)と物的控除(一定の支出や、資産が損害を受けた場合の控除)に分けられます。下表のように全部で14種類あり、いずれも所得控除後の金額が課税金額になります。

※ 寡婦控除:一定要件のひとり親は、性別・婚姻歴にかかわらず、ひとり親への税控除35万円を適用する。

※ 医療費控除・雑損控除・寄附金控除は給与所得者でも確定申告は必要。

※ 寄附金控除:確定申告不要な給与所得者が、年間5自治体以内にふるさと納税をして、ワンストップ特例制度を申請した場合は、寄附金控除に係る確定申告は不要。

控除をうまく利用すればサラリーマンでも節税はできます。知らないとそれだけで損をしてしまうので、ぜひ普段の生活にも生かしましょう!

それにしても種類が多いですよね。。。