所得税額の算出

住宅ローン控除や配当控除がよく問題になります。

総合課税の税額の計算

総合課税の所得と分離課税の所得は分けて行います。

総合課税の所得税では、超過累進税率(課税所得金額が多くなるに従って税率が高くなる課税方式)が採用されています。課税総所得金額に所得税の速算表の税率と控除額を適用して税額を計算します。

所得税額 = 課税総所得金額 × 税率 ー 控除額

速算表

| 課税所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 9.75万円 |

| 330万円超~695万円以下 | 20% | 42.75万円 |

| 695万円超~900万円以下 | 23% | 63.6万円 |

| 900万円超~1,800万円以下 | 33% | 153.6万円 |

| 1,800万円超~4,000万円以下 | 40% | 279.6万円 |

| 4,000万円超 | 45% | 479.6万円 |

分離課税の税額の計算

分離課税の所得に対する税額は次のように計算します。

- 課税退職所得:他の所得と分けて”所得税の速算表”を使って計算

- 課税山林所得:他の所得と分けて5年に分けて”所得税の速算表”を使って計算

- 課税短期譲渡所得:39%(所得税30%、住民税9%)

- 課税長期譲渡所得:20%(所得税15%、住民税5%)

- 株式等にかかる譲渡所得:20%(所得税15%、住民税5%)

税額控除

税額控除とは税率計算で求めた所得税額から一定額を控除することをいいます。

税額控除の中で、3級に出題されるのは住宅借入金等特別控除(住宅ローン控除)と配当控除です。

- 総所得金額からは”所得控除”する

- 所得税額からは”税額控除”する

住宅借入金等特別控除

住宅借入金等特別控除(住宅ローン控除)は10年以上の住宅ローンを利用して住宅の取得や増改築をした場合、住宅ローンの年末残高の4,000万円以下の部分に一定率を掛けた金額を所得税額から控除できる制度です。

給与所得者の場合、住宅ローン控除の適用を受ける最初の年分は確定申告が必要ですが、翌年分以降は年末調整によって適用を受けることができます。

住宅借入金等特別控除のポイント

●償還(返済)期間が10年以上の分割返済であること。

●床面積50m2以上の家屋(新築・中古の区別なし)で、床面積2分の1以上が自己の居住用であること。

●控除を受ける年の合計所得金額がが2,000万円以下であること。

●住宅取得日から6か月以内に入居し、控除を受ける年の12月31日まで引き続き居住していること。

●中古住宅は所得日以前20年以内(耐火建築物の場合は25年以内)の建築か、一定の耐震基準に適合することが必要。

×繰上げ返済をして、返済期間が最初の返済月から13年未満となった場合、繰り上げ返済した年以降については適用不可。

×親族や知人等からの借入金は適用不可。

×転居した場合、第三者へ賃貸した場合は適用不可。ただし、本人が転勤(転居)し、転勤後も家族が居住していた場合は適用可。

※所得税から控除しきれなかった場合、住民税から控除できる。

2022年の改定箇所もありややこしいのでさらにポイントをまとめています。

| 控除限度額 | 住宅ローン年末残高の0.7% ※上限あり |

| 適用期間 | 新築住宅13年、中古住宅10年 |

| 住宅ローン借入期間 | 10年以上 |

| 適用を受ける年の合計所得金額 | 2,000万円以下 |

| 家屋の床面積 | 床面積が50m2以上 床面積の2分の1以上が自己の居住用 |

| 居住期間 | 住宅取得日から6か月以内に居住する |

| 申告方法 | 初年度は確定申告が必要 2年目以降は年末調整 |

配当控除

上場株式等の配当所得は、配当金分配時に所得税等が源泉徴収されます。

配当控除は総合課税を選択して確定申告を行うことによって、源泉徴収税額の控除を受けることができる制度です。

申告分離課税、確定申告不要制度を選択した場合は、配当控除は受けられません。

★配当控除の計算

| 課税所得金額が1,000万円以下の場合 | 1,000万円超の場合 |

| 配当所得金額×10% | 1,000万円以下の部分は配当所得金額×10% 1,000万円超の部分は配当所得金額×5% |

所得税の申告と納付

確定申告や青色申告特別控除の問題がよくでます。

源泉徴収制度

給与所得者の場合、給与等から所得税が源泉徴収されて給与支払者(企業)が行う年末調整で清算されるため、確定申告の必要はありません。これを源泉徴収制度といいます。

給与支払者による源泉徴収は、給与以外に利子所得、配当所得、公的年金の老齢給付支払等に対して行われます。

年末調整

源泉徴収される税額は概算なので、本来納める税額とは必ずしも一致しません。そのため、年末に計算し直して清算を行います。これを年末調整といいます。

年末調整をした結果、源泉徴収額が本来納める税額より少なかった場合には差額が徴収され、多かった場合には還付されます。

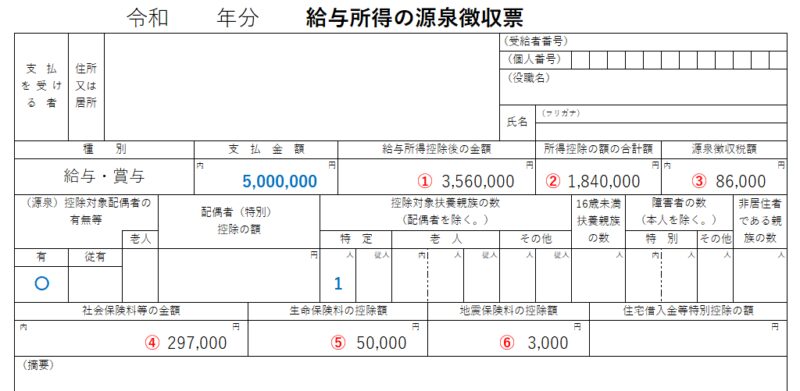

源泉徴収票のサンプルで見てみましょう。

① 給与所得控除の金額(課税対象となる金額) =給与所得

5,000,000円 ー (5,000,000円 × 20% + 44万円) = ①3,560,000円

② 所得控除の合計額

48万円(基礎控除) + 38万円(配偶者控除) + 63万円(特定扶養控除) + ④297,000円 + ⑤50,000円 + ⑥3,000円 = ②1,840,000円

③ 源泉徴収税額

①3,560,000円 ー ②1,840,000円 = 172万円(課税所得金額)

172万円 × 5% = ③86,000円

※ 給与所得控除の速算表(上記の赤アンダーラインはここから読み取ります)

サンプル↓では赤字が該当します。

| 給与等の収入金額(年収) | 給与所得控除額 |

| 180万円以下 | 収入金額 × 40% – 10万円 (55万円に満たない場合は55万円) |

| 180万円超 ~ 360万円以下 | 収入金額 ×30% + 8万円 |

| 360万円超 ~ 660万円以下 | 収入金額 ×20% + 44万円 |

| 660万円超 ~ 850万円以下 | 収入金額 ×10% + 110万円 |

| 850万円超 | 195万円(上限) |

※ 所得税の速算表(上記の2個目の赤アンダーラインはここから読み取ります)

サンプルでは赤字が該当します。

| 課税所得金額A | 税率 | 控除額 | 税額 |

| 195万円以下 | 5% | 0円 | A × 5% |

| 195万円超 ~ 330万円以下 | 10% | 97,500円 | A × 10% – 97,500円 |

| 330万円超 ~ 695万円以下 | 20% | 427,500円 | A × 20% – 427,500円 |

| 695万円超 ~ 900万円以下 | 23% | 636,000円 | A × 23% – 636,000円 |

| 900万円超 ~ 1,800万円以下 | 33% | 1,536,000円 | A × 33% – 1,536,000円 |

| 1,800万円超 ~ 4,000万円以下 | 40% | 2,796,000円 | A × 40% – 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 | A × 45% – 4,796,000円 |

会社員の方は年明けに源泉徴収票が来ると思いますが、これであの数字の羅列は解決しましたね。ぜひ直近の源泉徴収票をもとにご自身で計算されてみてはいかがでしょうか?

確定申告

確定申告は納税者本人が所得税額を計算し、申告・納付する手続きをいいます。確定申告では本来の納税額より多く納税したことが判明した場合には、法定申告期限(3月15日)から5年以内に限り、納めすぎの税額の還付を受ける更正の請求ができます。本来の納税額より少なく納付したことが判明した場合は、修正申告を行います。

| 期間 | 1年間(1月1日~12月31日)の所得から算出した税額を 翌年2月16日~3月15日の間に申告・納付 |

| 申告 | 確定申告書を納税地(住所地)を管轄する税務署長へ持参、郵送 またはインターネットやスマートフォンで提出 |

| 納付 | 金融機関または所轄税務署で納付。インターネットでの電子申告・納税(e-Tax)、 クレジットカードでの納付も可能 |

給与所得者は源泉徴収なので確定申告は必要ありません。

しかし、確定申告が必要なケースもあります。

- その年に支払いを受けた給与等の金額が2,000万円を超える場合。

- 給与を1か所から受け取っていて、給与所得・退職所得以外の所得金額が20万円を超える場合。

- 給与を2か所以上から受けていて、年末調整がされなかった給与(従たる給与)の収入金額と、各種の所得金額(給与所得・退職所得を除く)との合計所得金額が20万円を超える場合。

- 住宅借入金等特別控除(住宅ローン控除)の適用を受ける場合、初年度のみ確定申告が必要。

- 雑損所得・医療費控除・寄附金控除(ふるさと納税のワンストップ特例制度を使用しない場合等)の適用を受ける場合(領収書や証明書、明細書等の添付が必要)

- 配当控除の適用を受ける場合

以上のケースは確定申告が必要になります。

純確定申告

確定申告をするべき居住者が死亡した場合、相続人は原則としてその相続の開始があったことを知った日の翌日から4か月以内に、死亡した人の所得について確定申告を行います。これを準確定申告といいます。のちに相続の項目で出てきます。

青色申告

青色申告は正規の簿記の原則に基づいて所得税を計算して申告する制度で、青色申告者(青色申告をした納税者)には、税法上さまざまな特典があります。

青色申告できるのは、不動産所得・事業所得・山林所得のいずれかがある者で、申告する年の3月15日まで(1月16日以降に新規に業務を開始した場合には、業務開始日から2か月以内)に青色申告承認申請書を納税地の所轄税務署長に提出して承認を受ける必要があります。青色申告書は翌年の2月16日から3月15日までに提出します。また、帳簿書類は7年間保存する必要があります。

なお、青色申告以外の申告方法を白色申告といいます。

青色申告の特典

青色申告特別控除、青色事業専従者給与の必要経費への算入、純損失の繰戻還付、繰越控除などの特典があります。

- 青色申告特別控除

| 控除額 | 規模の要件 | その他の要件 |

| 55万円 | 事業所得者 事業的規模の不動産所得者※ | 正規の簿記の原則により記帳 青色申告書を確定申告期限内に提出 |

| 65万円 | ↑ | 55万円の要件を満たしかつ 電子帳簿保存を行っていること又は 電子申告(e-Tax)で提出すること |

| 10万円 | 上記以外の青色申告者 |

- 青色事業専従者給与の必要経費への算入:青色事業専従者給与を支払った場合(6か月超の従事が条件)、労務の対価として相当と認められる金額については、全額を必要経費に算入できる。配偶者控除(配偶者特別控除、扶養控除)との併用はできない。

- 純損失の繰戻し還付:純損失(赤字)が生じたとき、前年も青色申告をしていれば前年の所得(黒字)と通算して繰戻し還付(前期に納付した法人税が戻ってくる)が受けられる。

- 純損失の繰越控除:純損失を翌年以後、各年分の所得金額から控除できる。繰越できる期間は、個人事業主は翌年以降3年間、法人は翌年以後10年間。

青色事業専従者と白色事業専従者の違いは次の通り

| 青色事業専従者 | 青色申告者と生計を一にする配偶者や15歳以上の親族で、 年間6か月を超えて従業員として従事する者。 給与の全額(適正額まで)が必要経費 |

| 白色事業専従者 | 白色申告者と生計を一にする配偶者や15歳以上の親族で、 年間6か月を超えて従業員として従事する者。 年間50万円(配偶者の場合は年間86万円)が必要経費 |

個人住民税

個人住民税には都道府県が徴収する道府県民税(東京都は都民税)と、市町村が徴収する市町村民税(東京23区は特別区民税)があります。前年の所得に対して課税され翌年の1月1日現在の住所がある都道府県または市町村に納付します。

均等割と所得割を合算した金額が納税額となります。

| 均等割 | 所得金額の大小にかかわらず、全国一律5,000円 |

| 所得割 | 前年の所得金額をもとに算出され、税率は一律10% |

個人住民税の納付方法

個人住民税の納付方法には、次の2種類あります。

| 特別徴収 | 給与支払者が市町村・特別区からの通知に基づいて給与支払い時に天引きし、 給与所得者の代わりに納付します。 |

| 普通徴収 | 納税義務者である個人が、市町村・特別区から納税義務者に送られてくる 納税通知書と納付書に基づいて役所・銀行・郵便局の窓口、コンビニ等で納めます。 |

個人事業税

個人事業税は一定の事業所得や不動産所得のある個人事業主に課せられる地方税です。税額は1年間の事業所得から、繰越控除、事業主控除(290万円)を差し引いた金額に税率(3~5%)を掛けて算出します。

翌年3月15日までに申告し、原則8月と11月の2回に分けて納付します。ただし、所得税の確定申告や住民税の申告をしている場合は、事業税の申告は不要です。

以上でタックスプランニングの項目は終了です。会社員の方は割とかかわりのある項目で覚えやすいのではないでしょうか。残りは不動産と相続になります。FP3級は広く浅くなので不得意な所はなんとなくでもなんとかなります。たぶん。。